Avant de rentrer dans le vif du sujet, gardez à l’esprit que les performances passées ne préjugent pas des performances futures.

Depuis plus de trois décennies, les SCPI (Sociétés Civiles de Placement Immobilier) séduisent un nombre croissant d’épargnants grâce à leur rentabilité, leur accessibilité et leur capacité à générer des revenus potentiels réguliers issus de l’immobilier locatif. Véritable pilier du placement immobilier collectif, la SCPI offre une alternative stable à l’investissement en direct, tout en déléguant la gestion à des professionnels agréés.

Mais quel rendement réel ces véhicules ont-ils offert dans le temps ? À l’heure où les marchés financiers sont plus volatils, où les taux d’intérêt évoluent rapidement et où la valeur des actifs immobiliers se réajuste, il est légitime de s’interroger sur l’évolution historique des performances des SCPI.

Dans cet article, nous analyserons l’historique du rendement des SCPI sur les 30 dernières années, en mettant en perspective les cycles du marché, les taux moyens de distribution, les variations de prix, et les enjeux liés à la fiscalité, aux frais, aux risques et à la stratégie d’investissement.

Avant d’examiner les performances passées, il est essentiel de bien comprendre ce que recouvre la notion de rendement en SCPI, comment il est calculé, et quels sont les indicateurs à analyser pour évaluer un placement immobilier dans la durée. Cela est essentiel pour savoir si il faut investir en SCPI en 2025 ?

Pour bien situer ces notions, vous pouvez d’abord consulter notre guide « SCPI : comment ça marche ».

Le rendement est composé de plusieurs éléments :

Le prix de souscription (prix payé par l’investisseur) est fixé par la société de gestion. Il est encadré par la valeur de reconstitution, qui correspond à la valeur théorique du patrimoine immobilier, augmentée des frais liés à l’acquisition des biens.

Lorsque le prix de souscription est proche de la valeur de reconstitution, cela signifie que la SCPI est vendue à sa juste valeur. Un écart important peut signaler une opportunité ou au contraire une valorisation élevée, à analyser avec prudence.

Prenons une SCPI dont la part coûte 200 €, et qui verse 10 € de dividendes annuels. Le taux de distribution est alors :

10 / 200 × 100 = 5 %

Si, dans le même temps, la valeur de la part passe à 210 €, alors la performance globale est supérieure à 5 %, car elle inclut une plus-value latente de 10 €.

Depuis leur développement dans les années 1980-1990, les SCPI ont traversé plusieurs cycles économiques tout en maintenant un rendement globalement stable, supérieur à de nombreux placements traditionnels. Leur historique de performance permet de mieux comprendre la résilience de ce véhicule d’investissement dans un environnement économique en perpétuelle évolution.

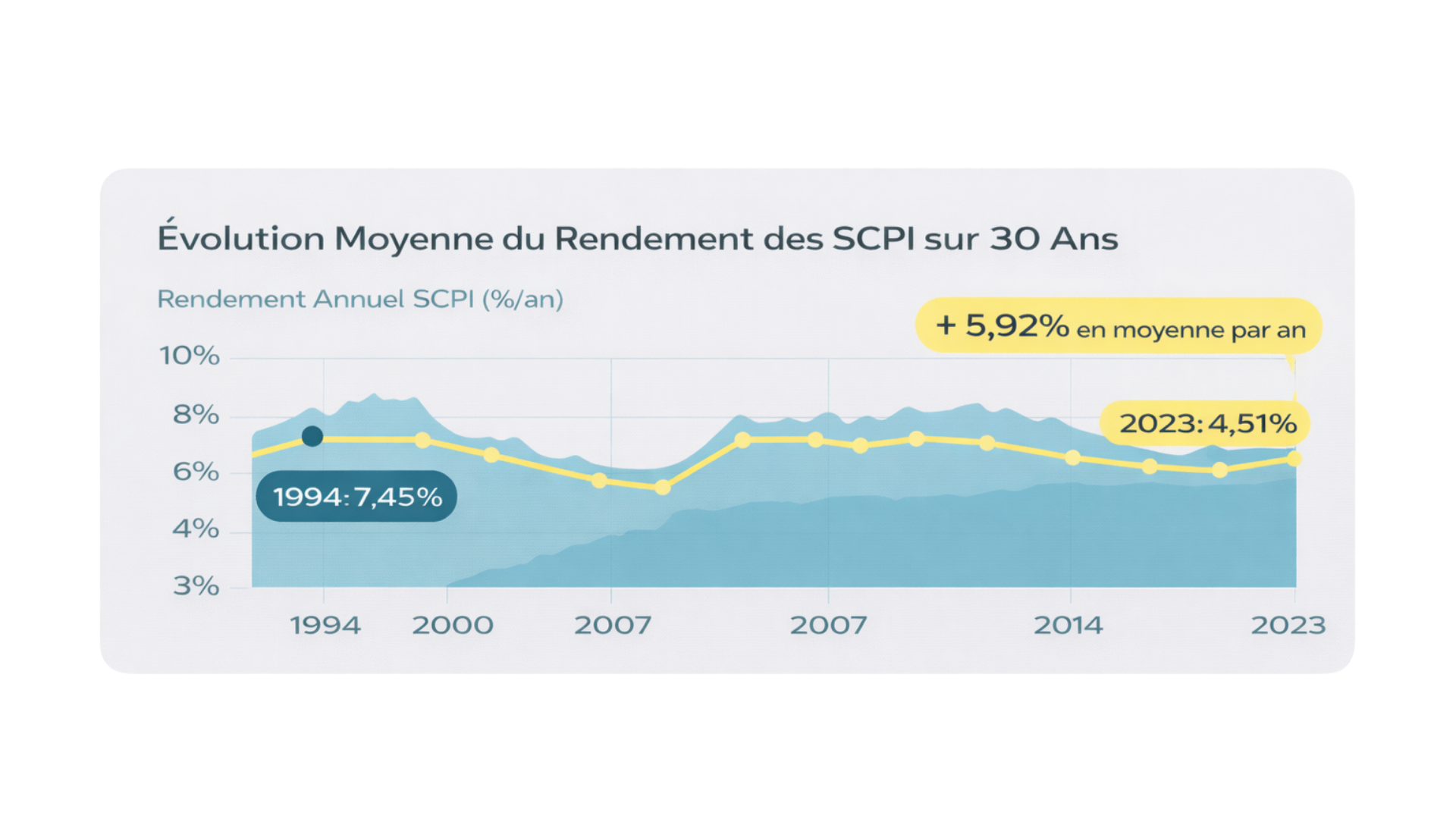

Sur la période 1994-2024, les SCPI d’entreprises ont affiché un taux de distribution moyen annuel compris entre 5 % et 7 %, avec quelques phases de resserrement autour de 4 % lors des périodes de crise ou de mutation du marché. Gardez à l’esprit que les performances passées ne préjugent pas des performances futures.

Voici une tendance approximative par période :

Sources : ASPIM, IEIF, France SCPI : données agrégées sur les SCPI d’entreprises, tous secteurs confondus.

Le graphique ci-dessous illustre l’évolution approximative du taux de distribution moyen observé sur les trois dernières décennies :

Contrairement aux actions ou aux foncières cotées (SIIC), les SCPI n’affichent pas de volatilité quotidienne, et leur valorisation suit un rythme trimestriel ou annuel, ce qui lisse les variations. Cela en fait un placement long terme apprécié des profils prudents ou des investisseurs à la recherche de revenus potentiels réguliers.

Pour aller plus loin sur ce point, vous pouvez consulter notre guide qui compare SCPI et actions.

Toutes les SCPI ne réagissent pas de la même façon aux évolutions du marché :

Le rendement potentiel des SCPI dépend en grande partie de la politique monétaire, du niveau des taux directeurs, de l’inflation et de la dynamique des loyers dans les secteurs investis.

Par exemple :

Sur la dernière décennie, les SCPI ont démontré leur capacité d’adaptation face à un environnement économique contrasté. Entre période de taux bas, crise sanitaire et remontée brutale des taux, leur rendement moyen a suivi une trajectoire modérée mais relativement stable, en comparaison d'autres placements.

Entre 2014 et 2019, le taux de distribution moyen des SCPI s’est progressivement inscrit autour de 4,4 % à 4,5 %, contre environ 5 % au début des années 2010. Cette baisse s’explique principalement par :

En 2020, malgré la crise sanitaire, les SCPI ont fait preuve de résilience : le taux de distribution s’est maintenu autour de 4,18 %, avec un taux d’occupation globalement stable et des ajustements maîtrisés.

Sources : ASPIM, IEIF

Depuis 2022, le marché a connu plusieurs évolutions majeures :

Malgré cela, les SCPI ont conservé un rendement (mensuel ou trimestrielle) supérieur à celui des fonds euros ou de l’obligataire, et certaines stratégies spécialisées (santé, logistique, Europe) ont continué à bien performer. Voilà, pourquoi il peut-être intéressant d'investir en SCPI.

Si le rendement immédiat (via les dividendes) est resté relativement stable, les dernières années ont mis en évidence l’importance de distinguer :

Certaines SCPI ont vu leur prix de part baisser, sans que les revenus potentiels versés ne soient affectés à court terme. Cela illustre la nécessité d’adopter une vision long terme sur ce placement, et de suivre de près la stratégie de gestion.

Alors que le contexte économique reste marqué par une inflation persistante, des taux élevés et une demande plus sélective sur le marché immobilier, les SCPI d’entreprises affichent en 2024 des performances solides et différenciées selon leur stratégie et leur niveau de risque.

Selon les dernières données consolidées par l’ASPIM et les rapports trimestriels des sociétés de gestion, le taux de distribution moyen des SCPI d’entreprises en 2024 est de 4,72 %. Cette stabilité confirme la résilience du modèle, même dans une période de réajustement du marché.

À noter : les SCPI qui avaient déjà réajusté leur prix de part en 2023 bénéficient aujourd’hui d’une structure plus saine et d’un meilleur potentiel de revalorisation future.

Toutes les SCPI ne versent pas le même niveau de revenu. En 2024, les rendements varient :

Le taux affiché n’est pas le seul critère à prendre en compte. Il faut aussi examiner la qualité du portefeuille, le taux d’occupation, la durée des baux et la régularité des distributions.

Certaines SCPI thématiques ou sectorielles tirent leur épingle du jeu :

Beaucoup de SCPI diversifiées sont disponibles sur le marché, il est tentant de se focaliser uniquement sur le taux de distribution annuel. Pourtant, ce chiffre ne suffit pas à évaluer la qualité d’un placement immobilier sur le long terme. D'autres critères doivent être pris en compte pour identifier les meilleures SCPI en termes de rendement, en fonction de vos objectifs patrimoniaux.

Au-delà du taux affiché, plusieurs indicateurs permettent d’évaluer la rentabilité durable des SCPI :

Un rendement élevé ponctuel peut cacher des fragilités : vacance locative, valorisation trop optimiste, effet marketing sur le court terme. À l’inverse, certaines SCPI affichent des taux plus modérés mais stables et réguliers, grâce à une gestion prudente, un patrimoine solide et une stratégie de long terme.

Il est donc important de privilégier la régularité et la transparence, surtout pour un placement dont l’horizon est souvent supérieur à 8 ans.

Bien que les SCPI soient souvent perçues comme un placement immobilier stable, leur rendement n’est pas garanti. Il peut évoluer à la baisse en fonction de différents facteurs économiques, immobiliers ou structurels. Pour mieux investir, il est indispensable de comprendre les risques qui peuvent affecter la performance globale.

Le capital investi dans une SCPI n’est pas garanti. La valeur des actifs immobiliers peut évoluer à la baisse, entraînant une perte partielle ou totale de votre investissement initial.

Les performances d’une SCPI sont directement liées à l’évolution du marché immobilier. Ce type de placement ne garantit aucun rendement.

Aucune protection n’est prévue face aux fluctuations du marché. Pour la SCPI Eden, les premiers revenus — soumis à l’approbation de l’assemblée générale — seront versés annuellement à partir de 2024, puis trimestriellement par la suite.

La SCPI Eden prévoit une diversification géographique avec des actifs répartis à hauteur de 25 % maximum en Allemagne et 15 % maximum dans chacun des pays suivants : Espagne, Portugal, Italie.

Le recours à l’endettement peut influencer à la baisse le rendement de la SCPI et limiter sa capacité à répondre aux demandes de retrait.

La SCPI Eden pourra s’endetter à hauteur maximale de 40 % de la valeur d’expertise des biens, augmentée des fonds collectés nets non encore investis. Ce plafond sera fixé par l’assemblée générale, en cohérence avec les capacités de remboursement de la SCPI et ses engagements futurs.

Advenis REIM s’appuie sur les ressources du groupe Advenis, présent en France, en Allemagne et en Espagne avec plus de 300 collaborateurs. Cette proximité peut générer des situations de conflits d’intérêts, encadrées par une politique dédiée consultable sur notre site ou sur simple demande.

La revente des parts de SCPI n’est pas garantie. La sortie est possible uniquement s’il existe un acquéreur.

En l’absence de contrepartie, vous pourriez être contraint de conserver vos parts ou de les vendre à un prix inférieur à celui de retrait. Les délais et conditions de cession dépendent de l’évolution du marché immobilier et du marché secondaire des parts.

La SCPI pourra investir en dehors de la zone euro. Certains revenus et actifs seront libellés en devises étrangères, exposant ainsi la SCPI à un risque de perte lié aux fluctuations des taux de change, ainsi qu’à des frais de conversion supplémentaires.

Un risque environnemental, social ou de gouvernance peut impacter la valeur des investissements (conformément à l’article 2.22 du règlement SFDR). L’évaluation ESG s’appuie sur des données collectées auprès de tiers, pouvant varier en qualité et en disponibilité.

D’autres risques peuvent également peser sur la performance d’une SCPI :

Ces risques, bien que parfois invisibles à court terme, font partie intégrante de l’environnement d’investissement.

Comme tout placement immobilier, la SCPI comporte des frais qui couvrent la recherche, l’acquisition, la gestion et la valorisation des actifs. Ces frais sont intégrés dans le modèle économique de la SCPI et ont un impact direct sur la rentabilité nette perçue par l’épargnant. Les comprendre permet d’avoir une vision réaliste de la performance.

La majorité des SCPI traditionnelles appliquent des frais de souscription allant de 8 à 12 % du montant investi. Ces frais sont prélevés dès l’achat, ce qui explique l’effet dilutif la première année : le rendement net effectif est plus faible au départ.

Exemple : pour 10 000 € investis dans une SCPI avec 10 % de frais de souscription, seuls 9 000 € sont effectivement investis dans le patrimoine immobilier.

Ces frais servent à couvrir les coûts d’acquisition des immeubles (notaires, intermédiaires, diagnostics, etc.).

Ils sont généralement de l’ordre de 8 à 10 % des loyers encaissés, et rémunèrent la société de gestion pour l’ensemble des tâches courantes :

Ces frais sont inclus dans les données de performance (ex : le taux de distribution affiché est net de frais de gestion).

Face à la demande croissante de transparence et d'efficience, certains acteurs proposent désormais des SCPI à frais d’entrée réduits voire nuls. C’est le cas de :

Ces modèles peuvent améliorer la performance nette à court terme, mais nécessitent d’être comparés sur l’ensemble de la durée de détention, car certains frais peuvent être reportés sur les années suivantes.

En cas de revente de parts, l’investisseur reçoit la valeur de retrait, soit le prix de souscription diminué des frais. Cela signifie qu’une cession anticipée peut entraîner une perte en capital si elle intervient trop tôt.

D’où l’importance de considérer les SCPI comme un placement long terme, généralement à horizon 8 à 10 ans minimum, pour amortir l’impact des frais.

Si les SCPI affichent globalement une rentabilité stable dans le temps, leur performance peut varier selon le contexte économique, les stratégies de gestion et les choix de l’épargnant. Voici les principaux leviers à activer pour tenter d’augmenter le rendement net de votre investissement en SCPI.

Le mode de détention a un impact majeur sur le rendement après fiscalité*. Plusieurs options sont possibles :

Chaque investisseur a des objectifs différents. Il convient donc de définir votre stratégie en fonction de votre horizon de placement, de votre situation financière et de vos attentes patrimoniales :

Pour réduire le risque et lisser les performances, il est recommandé de répartir votre capital sur plusieurs SCPI :

Cela permet d’éviter qu’un incident sur une SCPI spécifique ne pénalise l’ensemble de votre stratégie.

Un bon investisseur en SCPI est aussi un investisseur informé. Il est conseillé de consulter régulièrement :

Cela permet de suivre les tendances, d’ajuster votre stratégie si besoin et de mieux anticiper l’évolution des distributions ou des valeurs de part.

Les SCPI ne doivent pas représenter 100 % de votre patrimoine. Elles sont un composant solide et performant, mais doivent s’inscrire dans une allocation diversifiée : fonds euros, actions, immobilier en direct, produits structurés… Un bon équilibre est souvent la clé de la performance à long terme.

Depuis plus de 30 ans, les SCPI ont démontré leur capacité à offrir un rendement régulier, souvent supérieur à d’autres solutions de placement à risque modéré. Malgré les crises économiques, les remontées de taux ou les évolutions du marché immobilier, elles ont su s’adapter grâce à une gestion rigoureuse, une diversification large et une forte capacité de résilience.

Mais derrière un taux affiché se cache une réalité plus complexe : performance globale, qualité du patrimoine, gestion des risques, structure de frais, contexte fiscal… autant de paramètres à prendre en compte pour investir efficacement.

Avec la SCPI Eden, vous bénéficiez d’un un placement diversifié, géré avec prudence, pensé pour vous accompagner dans la durée. Notre approche s’appuie sur des actifs sélectionnés avec exigence, une transparence totale et une gestion engagée au service de votre patrimoine.

Communication publicitaire

Eden, une marque d’Advenis Wealth Management (n° ORIAS 0036100), filiale d’Advenis SA.

SCPI Eden (Agrément AMF n° GP 18000011), gérée par Advenis REIM, filiale d’Advenis SA.

L’investissement en SCPI comporte des risques, notamment de perte en capital, de variation du rendement et de liquidité limitée.

Les performances passées ne préjugent pas des performances futures.

La SCPI est un placement immobilier à long terme. Avant toute souscription, il est recommandé de lire attentivement la documentation réglementaire (DIC, note d’information, rapport annuel) et, si besoin, de vous faire accompagner par un professionnel.

*La fiscalité des revenus éventuels dépend de votre situation personnelle et des conditions fiscales internationales en vigueur au 1er janvier 2025.

**Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager.

Planifiez un échange de 30 minutes avec un conseiller Eden pour faire le point sur votre projet.

Prendre rendez-vous